申請信用貸款時,你可能會遇到額度不如預期,或是與銀行廣告不相符的情況,為何信貸額度在理想與現實中有巨大差距?這是因為銀行的信貸額度,會受到DBR22的限制,導致實際到手的資金,並不一定能填滿缺口。本文將告訴你DBR22的實際計算方式,以及如何在DBR22有限的範圍中,突破額度的上限。

一、DBR22倍是什麼?

由於信用貸款是申請人以自身信用作為擔保,所申請的貸款,為了避免申請人信用過度擴張,金管會便制定了DBR22的規範,要求銀行遵循此規範進行審核。因此,銀行在評估時,會以DBR22做為信貸額度上限的計算標準,可說是決定個人信貸額度的重要指標。

1.DBR22的定義

DBR是負債比率(Debt Burden Ratio)的英文縮寫,以信貸而言,指的就是個人對所有銀行的無擔保債務總和,與平均月收入的比率。而DBR22的「22」,則是指個人平均月收入的22倍─換句話說,如果平均月收入為4萬元,乘以22倍,其信貸額度上限即88萬元。

2.DBR22的應用範圍

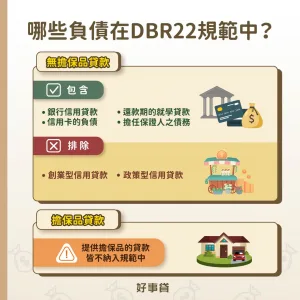

DBR22規範的應用範圍,只擴及到「個人在金融機構的無擔保負債」,而有擔保的抵押品貸款,如房屋貸款和汽車貸款,都不在DBR22的規範內。所謂的無擔保貸款,指的就是以下這些項目:

- 銀行信用貸款:包括一般信貸及循環型信貸已使用的貸款額度。

- 信用卡費用:包括信用卡已消費額度、循環利息、及已使用的預借現金額度。

- 為他人擔任保證人之債務。

- 已進入還款期的就學貸款。

部分無擔保債務因情況特殊,可被排除在DBR22規範之外,這些被排除的貸款項目,包括:

- 創業型:青年創業貸款、農業用途貸款、微型企業創業貸款、事業營運週轉金、投標保證金貸款。

- 政策型:未到還款期的就學貸款、青年海外生活體驗專案貸款、原住民微型經濟活動貸款。

3.DBR22對信貸額度的影響

DBR22為個人信貸帶來的最大影響,就是會讓申請人產生一個「額度和預想不一樣」的疑問。銀行在行銷信用貸款時,通常會以較高的廣告額度來吸引申請人上門,讓他們以為只要送出申請,就可以取得想像中的超高信貸額度。但其實這只是銀行的一種廣告手法,實際的額度審核標準,還是會以DBR22作為上限。

信用卡額度會受DBR22影響嗎?

但若是已成為負債的信用卡消費、未還的預借現金,以及卡費累積產生的循環利息,就都屬於DBR22的範圍了。你的信用卡累積債務越高,可貸的信貸額度就越少,甚至如果沒有剩下任何額度空間,連要通過申請都會變得非常困難。

二、DBR22倍怎麼算?

DBR22是申貸者在沒有其他無擔保債務的情形下,所能取得的最高信貸額度上限。然而因為多數銀行給予的信貸額度相對保守,大多只有月收入的16~18倍,加上實際情況也受個人條件和申貸銀行影響,能拿到的信貸額度可能更低。

此外,如果申請人有其他無擔保負債,以DBR16~18倍估算的信貸額度上限,還得扣掉這些負債金額,才是申貸者實際的信貸額度區間。下面我們將以實際例子進行DBR與可貸金額的試算,讓你更清楚銀行是如何評估信貸額度的。

- 狀況一:基本可貸額度試算

假設申貸者月收入是5萬元,在完全沒有任何無擔保債務的情況下,以DBR22公式試算,最高額度上限是5萬元×22=110萬元。而以月收入的16~18倍保守計算,可貸的額度是80~90萬元。 - 狀況二:申請人有其他負債

若是申請人名下還有其他負債,就要視負債種類,將應扣的無擔保負債額度從DBR22中扣除,才是真正可貸的信貸額度。假設申貸者有房屋貸款400萬元、信用卡費6萬元,還有先前另一筆信用貸款28萬元,以及開始還款的就學貸款16萬元。

撇開房屋貸款屬於擔保品債務不算,扣除其他無擔保債務,以他的月收入16倍計算,他實際可能拿到的信貸額度是:80萬-6萬元-28萬元-16萬元=30萬元。

三、如何在有限範圍內,取得信貸最高額度??

雖然說DBR22倍限制了信貸額度,不過只要申請人利用某些條件優勢,或降低無擔保負債的金額,或許就有機會在有限的信貸額度範圍中,取得最多的資金。這些能夠幫助你提高信貸額度的方法包括:

1.向往來銀行申貸

想提高信貸額度,不妨試著向你常往來的銀行提出申請,因為多數銀行會給予往來戶更優惠的貸款條件。此外,也有些銀行會推出薪轉戶的貸款方案,申請人有機會取得更好的信貸額度和利率,部分還有免手續費等優惠。

2.運用個人職業的優勢

影響信貸額度的最大關鍵,就是職業與收入。職收不僅象徵還款能力,也會直接影響DBR22計算,你的職收越好,信貸額度越高。此外,銀行也可能有特別屬意的職業客群,可依照自身的職業別,向特定銀行提出申請,就有機會取得更高額度。

3.保持良好的信用評分

DBR22決定了信貸額度上限,而信用評分則決定了實際額度的高低,你的信用分數越高,可取得的信貸額度可能就越高。因此,只要你與銀行保持長期的良好互動,例如卡費、貸款按時全額繳清,都能提高信用分數,進而提高信貸可貸額度。

4.以債務整合整理無擔保負債

由於DBR22的限制對象為「無擔保債務」,所以申請人只要降低名下的無擔保債務金額,就能讓資金空間被釋放出來,將信貸額度最大化。申請人可選擇以額度大、利率低的擔保品貸款,針對無擔保負債進行債務整合,提升信貸額度的彈性。

四、突破DBR22限制,有可能嗎?

由於DBR22的限制屬於「法規」,銀行信貸基本上都是按規行事,想要有所突破,基本上是不太有機會的。因此,想要貸款額度不受限,建議申請人可以選擇銀行以外的貸款管道,或是改選擔保品貸款,較有可能取得理想的信貸額度。關於這兩種突破DBR22限制的方法,我們將一一介紹如下。

1.選擇銀行以外的貸款管道

由於DBR22的應用範圍,只擴及到「金融機構」,因此,申貸者只要選擇銀行以外的貸款管道,便可不受DBR22限制。除了銀行以外,能夠取得小額資金的貸款平台還有:

- 上市融資公司

上市融資公司雖非制式金融機構,其所能提供的貸款額度,也是所有民間管道中最高的,但還是存在類似DBR22的機制,來評估放款額度的高低風險。 - 代書代辦

代書代辦屬於民間借貸,其所提供的,多是不須擔保品的民間信貸,額度不受DBR22限制,無一定上限,申請人容易過度擴張,借得到卻還不了。 - 當鋪

當鋪的信貸額度,取決於抵押品的價值,以及對申請人還款能力的自由心證。然而當舖合法利率高達30%,又不受DBR22限制,借貸額度高、利息就很驚人。 - 線上P2P

P2P是提供線上信貸的網路平台,審核門檻較低、風險相對較高,因此雖然不會利用DBR22來控管額度,但多數平台只提供50萬以下的小額信貸方案。

雖然選擇民間貸款公司,可以直接打破DBR22限制,在貸款額度上比較自由,但還是得慎選貸款管道。如果管道沒有針對貸款額度設定上限,千萬別高興得太早,小心對方可能是圖謀高額度背後的超高利息。

2.選擇需要擔保品的貸款種類

除了轉換貸款管道外,申請人也可以考慮改變貸款策略,以需要擔保品的抵押貸款,來取代不需擔保品的信用貸款,也一樣能夠突破DBR22的額度框架。以下我們將依可貸額度的高低,來列舉常見的擔保品貸款,幫助你用最適合的方法,取得最理想的貸款額度。

- 銀行原屋融資:可貸額度為房屋鑑價7~8.5成,實際核貸約80~100萬元。

- 融資二胎房貸:融資二胎最高可貸房屋鑑價成數120%,最高500萬元。

- 融資汽車貸款:一部沒有貸款的汽車,以車價的130%可貸到最高350萬。

- 機車貸款:不管是新機車或中古機車,它們的可貸額度都是最高10萬元。

- 老車貸款:15年以上車齡,可貸車價的70~85%,額度上限是35萬元。

- 手機貸款:依據手機型號不同,可貸額度在2~6萬之間。

五、其他關於信貸的Q&A

- Q如何拿到最高額度信貸?

- 一般而言,銀行會提供較優惠的條件,給長期往來戶或薪轉戶,想要更高的信貸額度,不妨選擇向這些銀行進行申貸。此外,如果你的職收條件特別,也可以選擇對特定職種較為友善的銀行,同樣有機會取得較高的信貸額度。

- QDBR22自行計算可以嗎?

- 可以,但要注意DBR22是你的最高可貸額度上限,而銀行給予的額度大多落在DBR16~18上下,且還需要扣除你的其他無擔保債務。因此,你的實際信貸額度,還是要以銀行核定為準。

如果想以DBR22來計算自己的信貸額度,一定要記得DBR22只是信貸額度上限的最高參考值,銀行實際上還是會以你的職收信用和負債比等,來評估最終的核貸結果。如果信貸額度不如預期,想要突破DBR22的限制,除了考慮改以抵押貸款取代信貸,也可考慮審核較寬鬆的融資公司,較有機會取得理想的資金額度。