無須提供擔保品的信用貸款,可說是所有借錢方法裡最方便的選擇;吸引人的銀行信貸廣告滿天飛,但透過銀行信貸取得低利率、高額度的資金,真的這麼容易嗎?申辦信用貸款時,若不想碰上核貸結果不如預期、貸款沒有想像中划算的情況,本文介紹的幾個信貸陷阱務必留意!

一、信用貸款3大陷阱

許多人選擇辦理信用貸款,往往是因為受到銀行廣告的優惠利率、額度所吸引;然而,這些看似誘人的條件,多是銀行用來招攬客戶的行銷手法,如果沒有仔細留意其中的細節,很容易在不知不覺間,落入以下3個信貸陷阱:

- 超高額度:信貸所標榜的百萬額度,通常都是看得到吃不到,因為信貸額度實際會受到DBR22倍限制,並不是每個人都能貸好貸滿。

- 超低利率:信貸廣告利率通常是「前低後高」的分段式利率,不然就是少數「條件極佳者」限定,一般人想取得最低的地板利率並不容易。

- 隱形成本:若僅針對利率、額度進行試算,未將開辦費、帳管費等隱形成本計入貸款支出,可能會誤判信用貸款方案的划算程度。

信貸陷阱的成因

多數人之所以會落入信貸陷阱,付出預想外的貸款成本,不外乎以下2個原因:

- 過度相信銀行廣告:收到銀行信貸行銷電話、簡訊,未仔細確認貸款方案就提出申請,誤以為廣告利率、額度等於實際核貸結果。

- 錯估自身職收條件:誤以為「高收入」是取得優惠額度、利率的唯一條件,忽略職業種類、信用狀況對信貸申請結果的影響。

二、信貸超高額度陷阱解析

為什麼一般人很難取得銀行標榜的超高信貸額度呢?以下分兩段落為你解析。

1.信貸廣告額度僅供參考

首先可以知道,信貸廣告中的額度,指的是「銀行可以提供的最大可貸金額」,而非「個人所能取得的最大信貸額度」;換句話說,銀行確實沒有騙人,它真的能借出這麼多錢,不過條件非常嚴苛,當你的收入、職種、信用條件全部都是頂級配置,才有機會碰到廣告中的額度天花板。

2.信貸額度受DBR22倍限制

信貸額度除了深受個人條件影響外,還會受DBR22(無擔保債務不可超過平均月收入的22倍)所限制。代入上述的公式可以發現,對月薪4萬,信貸額度上限88萬的上班族來說,信貸廣告的百萬額度,其實就是看得到吃不到的釣魚陷阱;若未注意就送交申請,高機率會對核貸結果感到失望。

三、信貸超低利率陷阱解析

想用超低利率借到所需資金,節省利息支出是人之常情;但如果沒有好好了解影響信貸利率的關鍵,與不同利率種類的差異,會有不小的機率落入看似誘人的信貸利率陷阱。

1.信貸利率的合理區間

據金管會統計,信貸平均核貸利率約6%~8%,多數貸款人的信貸利率都會落在此區間;若想爭取信貸廣告中的超低利率,除了最基本的高信用評分條件外,還需要有穩定的職業與收入,不是專業三師、公務人員或百大企業/上市公司員工的話,注定與低利率信貸無緣。

2.信貸利率一段式、分段式差很大

信貸方案的利率種類,也是極易讓人錯估是否划算的貸款陷阱,信貸「一段式」與「分段式」利率該如何選擇?要怎樣才能避免陷入看似低利率的信貸陷阱?以下為你列點解析:

- 假低利率:前低後高的分段式利率陷阱

部分銀行信貸廣告的超低利率,其實是分段式利率。如果只被眼前超低的首段利率迷惑,而忽略後續上調的二段利率,就會因錯估整體利息成本,落入信貸利率陷阱中。 - 真低利率:稍低於合理區間的一段式利率

純網銀因營運成本低,能提供更多回饋給客戶,其所廣告之低利率信貸可能為真,但也只會稍低於合理區間;若利率條件過於優惠,還是有可能為分段式利率陷阱。

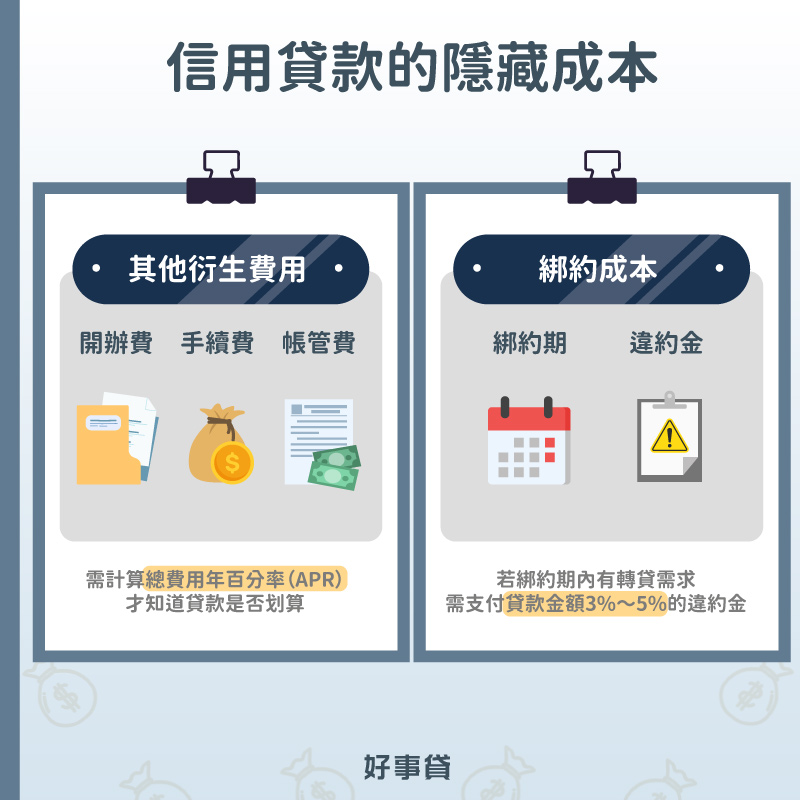

四、信貸隱藏成本陷阱解析

選擇低利率的信貸方案,看似最優惠,但在你以為自己撿到便宜的同時,卻可能忽略了信用貸款背後隱藏的成本陷阱,而導致貸款支出大增。以下將告訴你,在申辦信貸過程中該注意哪些相關費用,以免信貸成本默默增加卻不自知!

1.信貸隱藏衍生費用

申貸者在比較各家銀行信用貸款方案時,不能只是單純認為哪間利率較低,就衝動做出選擇,因為信貸除了本金和利息外,還有手續費、開辦費及帳管費等其他衍生費用;將它們全部計入成本、平均得出的數字,才是你真實的貸款利率(總費用年百分率APR)。

2.信貸隱藏綁約陷阱

銀行為了避免你在享受幾個月的超低分段式利率後,就立即清償貸款,通常會設下一定時長的「綁約期」,確保貸款成本可以回收。如果你借信貸只是為了滿足短期週轉需求,想要於綁約期內提早結清還款,就必須繳納一定比例的違約金;申貸時若未多加注意,此項支出也是一筆不小的負擔。

五、想避開信貸陷阱?再教你3招!

對常見的信貸陷阱有足夠了解後,這邊再教你3個信貸避雷小訣竅,讓你於申請信用貸款時更放心。

- 慎選信貸管道:信貸自己找銀行辦最安心,若未仔細查證,委託號稱能美化信用、強力過件的代辦業者辦理信用貸款,可能會需要支付高額的服務費用,比落入比銀行信貸廣告陷阱還可怕。

- 注意送件次數:雖說貸比三家不吃虧,但短時間內向多家銀行送件,留下的聯徵多查紀錄,會使信用評分降低,導致核貸結果變差;建議申貸時可以先諮詢並確認條件,再擇優提出申請。

- 多做功課比較:參考各大網路論壇(如PTT、Dcard)的信貸實際案例,可以知道自身條件找誰申貸更有優勢;不過須留意,這些文章可能含有業配成分,評估利率和額度時建議採取保守心態,才不會因核貸結果與預期有落差而失望。

六、其他關於信貸陷阱的常見Q&A

如果是銀行信貸廣告的利率、額度陷阱,只要了解信用貸款的核貸標準,多少可以判斷貸款條件的合理性;若是想避免碰上不肖代辦業者的信貸話術、詐騙陷阱,建議應落實「貸款自己辦」,才能遠離借貸風險,安心取得信貸資金。

人生在不同階段,皆可能會有信貸需求;信用貸款雖然方便,申貸時確有諸多眉角,沒有做好準備就貿然申貸,很有可能因貸款迷思陷入困境,蒙受時間和金錢的損失。希望這篇文章能幫助你避開信貸陷阱,划算又安全地取得資金,舒緩財務壓力!