申請銀行房貸時,貸款成數不足時該怎麼辦?別擔心,本文將詳細說明影響房貸成數的關鍵因素,分享5種提升貸款成數的實戰技巧,並提供精準的自備款試算公式,幫助你順利跨過買房門檻。

一、房貸成數的二大決定性因素

影響房貸成數的原因有很多,大概可以歸納為房屋狀況與申貸人2項條件,詳細說明如以下所列:

1.房屋條件:地段與屋齡是核心

以房屋條件來說,房屋位置的地段越好(如蛋黃區優於蛋白區);附近沒有嫌惡設施(如高壓電塔、殯儀館);而且屋齡越新(如預售屋的房貸成數,會比中古屋來得好)可以取得的房貸成數將會越高。

| 房屋條件 | 可貸成數 |

|---|---|

| 預售屋 | 80% |

| 新成屋 | 70~80% |

| 中古屋 | 60~70% |

| 電梯大樓 | 70~80% |

| 透天厝 | 60~75% |

| 套房 | 50~60% |

| 區域位置 | 蛋黃區80%;蛋白區70%;蛋殼區60% |

銀行是依「鑑價」而非「成交價」來計算貸款成數。假設小明買了一間1,000萬的房子,經過銀行房屋鑑價後,評估這間房子價值900萬,並核准可以貸款8成。因此小明可以取得的房屋貸款額度為:

房屋鑑價900萬x80%=720萬。

2.申貸人條件:信用與還款能力

申請房屋貸款時,銀行會調閱申貸人的聯徵紀錄,藉以瞭解你是否有貸款遲繳、信用瑕疵等狀況;此外,也會要求申貸人須提供,至少6個月以上的薪轉證明,用來評估你是否有足夠的還款能力;假如申貸人的負債比(支出/收入)超過60%,或是無擔保負債超過DBR22的限制,則大多會被銀行婉拒房貸的申請。

- 購買豪宅者,房貸成數最高30%且無寬限期。

- 名下有房屋者,第1戶購屋貸款無寬限期。

- 名下有房屋者,第2戶購屋貸款無寬限期,房貸成數最高50%。

- 名下有房屋者,第3戶購屋貸款無寬限期,房貸成數最高30%。

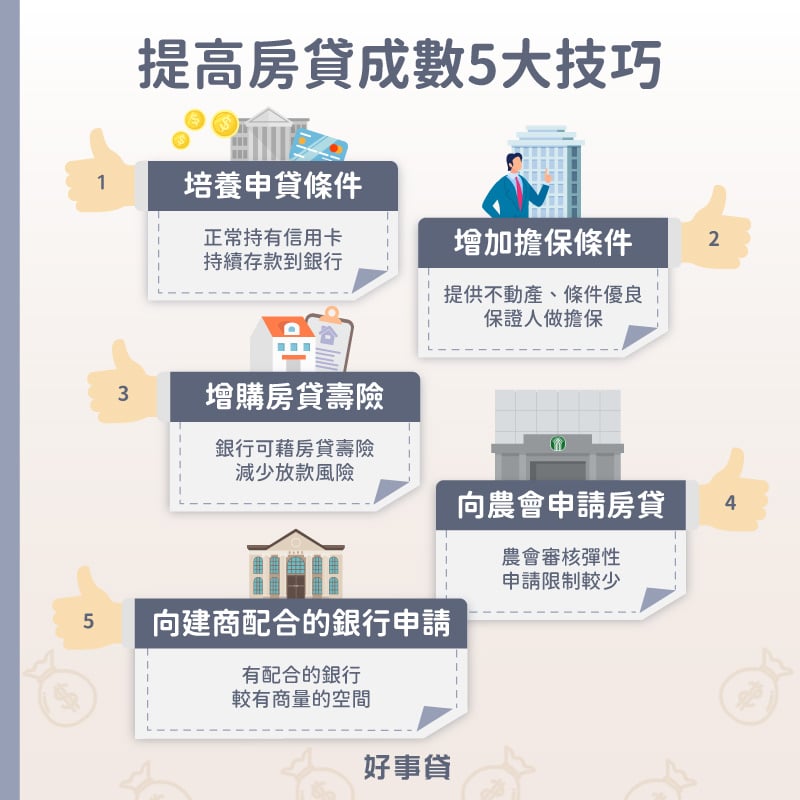

二、提高房貸成數的5種方法

假如銀行給你的房貸成數不理想,其實還是有方法可以補救。建議可以參考以下5種方式,來提高買房時的貸款成數。

1.培養良好的申貸條件

可以申辦一張信用卡,持卡期間以全額繳清的方式正常繳款;另外也可以,每個月存一筆錢到銀行帳戶中而不動用,時間至少長達半年以上。建議以上2種方法,都要以申請房貸的銀行,為持卡或存款的對象,就有機會爭取較優惠的房貸成數。

2.增加保證人或擔保品

假如父母、配偶、子女或兄弟姊妹,願意當你的房貸保證人,也可以提高銀行的房貸成數,不過前提是,保證人必須是信用與財務狀況優良;或是你與保證人的名下,有未貸款的不動產可作為擔保品抵押給銀行,也有提高房貸成數的效果。

3.增購銀行的房貸壽險

房貸壽險的用意在於,如果房貸申請人發生意外,導致身故或失能,保險公司就可以代替償還剩下的房貸餘額。對於房貸銀行來說,能降低放款後的風險。因此在房貸成數不理想時,提出要增購房貸壽險也是個好方法。

4.向當地農會申請房貸

農會也有在承作房屋貸款,而且審核機制較銀行來得有彈性。假如你沒有農保的身分也不必擔心,因為農會並未限制房貸申請人的資格,所以若是銀行的房貸成數不理想,可以考慮轉向當地農會進行諮詢。

5.向建商配合銀行申請

假如買預售屋,你的房貸成數過低時,可以考慮向建商搭配的銀行申請,因為房子是整批議價的關係,所以有機會能取得較為優惠的房屋成數;如果買的是成屋,則可以向房仲配合的銀行諮詢,同樣有機會爭取較為優惠的房貸成數。

三、房貸自備款試算

假設房屋鑑價1,000萬,買房時產生的額外費用預設為100萬,貸款成數8成,那麼你需要準備的自備款金額,大概會是多少?自備款試算如以下所列:

買房自備款試算公式:房屋鑑價 x (100%–房貸成數)+其他額外費用

1,000萬x(100%–80%)+100萬=300萬

買1,000萬房子,建議至少要準備300萬的自備款。

四、房貸成數常見QA

看是否有簽約。假如還未正式簽下買房合約,因為銀行評估的房貸成數不理想而無法買房,則沒有違約的問題;但如果已經簽下買房合約,卻因為房貸成數不足而無法買房,就屬於違約的情況。

假設房貸成數為8成,在不計入其他買房費用的情形下,依本文所提供的公式來試算。房屋鑑價x(100%–80%)=100萬,可以買的房屋價格大約為500萬。不過這個房價,並未計入其他買房的費用,而且是在房貸成數較高的情形下,進行的試算結果,因此會與實際情況有所落差。

影響房貸成數不足的原因很多,須逐一的仔細檢視,才能找出改善的地方。建議可以參考本文所提供,5個提高房貸成數的方法,將能幫助你爭取到更優惠的房貸條件。最後提醒你,進行自備款試算時,要以房屋鑑價為試算基礎,才能得到最準確的頭期款試算結果。