房地合一稅是交易房地產時,會被政府課徵的賦稅;跟隨本文了解房地合一稅的適用稅率、試算方式,與修法後的新舊稅制差異,有換屋、投資需求的你也能輕鬆節稅,省下額外的房屋交易成本,減輕賣房稅金負擔!

一、房地合一稅是什麼?

「房地合一稅」是出售房屋或土地獲利時,針對「賺」的部分所課徵的所得稅;目前只要是在2016年1月1日後取得的房地,交易時都適用此稅制。

政府推行房地合一稅的目的有二,一來希望透過「高稅率」抑制投資客短期炒作;二來希望統合原本的房(財產交易所得稅)、地(土地增值稅)分離雙軌稅制,提升稅賦公平性,遏阻因低稅基導致的炒房亂象。

1.房地合一稅稅金計算

有了基礎了解後,我們接著來看會影響房地合一稅稅金的稅基與稅率。

(1)房地合一稅稅基

房地合一稅稅基=房產交易所得-買賣原始取得成本-交易日前3年內的房產交易損失金額-依土地稅法規定計算的土地漲價總數額

其中房產交易所得由「賣價-買價」得來,也就是你「賺」的部分;買賣原始取得成本包括各項必要費用(如契稅、規費等);房產交易損失金額可以理解為,3年內曾因賣房產生的虧損;土地漲價總數額則由「交易當年度公告土地現值-前次移轉現值」計算得出。有以上概念後,我們可以將房地合一稅基公式簡化為:賣房收入-買房成本-各項費用-土地漲價總數額

(2)房地合一稅稅率

至於房地合一稅率的高低,主要受「持有時長」影響;立法者希望能以重稅抑制短期轉手,炒作房價的行為,減少市場的短線投機交易。目前最新的房地合一稅稅率整理如下表:

| 對象 | 持有時間 | 稅率 |

|---|---|---|

| 境內居住者 | 小於2年 | 45% |

| 超過2年小於5年 | 35% | |

| 超過5年小於10年 | 20% | |

| 超過10年 | 15% | |

| 非境內居住者 | 小於2年 | 45% |

| 超過2年 | 35% |

2.房地合一稅試算

房地合一稅金=稅基 × 適用稅率

由上方的房地合一稅應繳稅金公式可知,只要依序代入前段介紹的稅基,與自身適用的稅率,便可以計算出應繳的房地合一稅額。

已知:稅基=賣房收入-買房成本-各項費用-土地漲價總數額

小明的稅基=1,200萬-800萬-100萬-150萬=150萬

因持有時間超過2年未滿5年,小明適用稅率為35%

將稅基與稅率代入公式: 房地合一稅金=稅基 × 適用稅率

小明的房地合一稅金=150萬 × 35%=52.5萬元

二、房地合一稅2.0修法懶人包

為了讓房地合一稅的效用更全面,同時避免稅制漏洞,房地合一稅於2021年曾經歷修法;以下段落將比較房地合一稅1.0舊制與2.0新制的主要差異,同時為你整理修法後的4大要點。

1.修正短期持有定義

2021年新上路的房地合一稅2.0,對「短期持有」的定義進行了更嚴格的調整。舉例來說,原本2年內出售房屋,適用稅率是35%;在修法後的新制下,適用的房地合一稅率將變為45%,無疑增加了短期投機者的套利負擔。

2.法人比照個人課稅

過去營利事業法人出售不動產,不論持有時長,皆適用20%的稅率;但在房地合一稅新制下,法人出售持有未滿5年的不動產,將比照個人適用45%或35%的房地合一稅率。這項稅制改動能防止個人藉營利事業避稅,讓整個稅制更完善也更公平。

3.土地漲價總數額設減除上限

在房地合一稅1.0時期,土地漲價總數額可全額從房地交易所得中扣除,不少人會利用土增稅與所得稅的稅率差異來避稅;新制2.0設立土地漲價總數額減除上限後,將較能反映實際的房地交易應稅金額。

4.擴大課稅適用範圍

為防止投資客炒作預售屋,同時杜絕有心人士藉由移轉公司股權來避稅,房地合一稅2.0新制新增了以下兩個課稅標的:

- 交易預售屋及其坐落基地。

- 交易持股(或出資額)過半數營利事業的股份或出資額,且該營利事業股權(或出資額)價值50%以上是由國內房地構成者。

預售屋轉售案件:

建商出售預售屋總價為1,000萬元,小明僅先支付100萬元,並以200萬元轉售給小張。在計算小明的房地合一稅時,推計費用是以成交價200萬元,作為推計費用的基礎,而非1,000萬元。

三、怎麼減少房地合一稅?

交易房產時,若想節省房地合一稅的支出,可以檢視自身與物件是否符合以下幾個條件,就有機會減免或退還部分房地合一稅額。

1.自住減免

持有房屋若符合以下幾個條件,可享有自用住宅400萬元的免稅額度,超過部分則以10%優惠稅率計算房地合一稅。

- 個人或其配偶、未成年子女設有戶籍、持有並實際居住連續滿6年。

- 交易前6年內,無供出租、營業或執行業務使用。

- 交易前6年內,個人與其配偶及未成年子女未曾適用本項優惠規定。

2.重購退稅

房地合一稅重購退稅制度,是政府為了避免打房政策波及自住族,所設計的配套措施;滿足以下3個條件,臨櫃或線上向稅務機關提出申請,即可視換屋情形全額退稅(小換大),或依比例退稅(大換小)。

- 本人或其配偶、未成年子女於出售及購買之房屋設有戶籍並居住。

- 出售前1年無出租、供營業或執行業務使用。

- 出售舊房地與重購新房地之移轉登記日間隔在2年以內。

3.符合「非自願交易」情形

為了避免房地合一打房力道波及無辜,政府也針對以下幾個特殊情形,設立排除條款;讓個人、法人在「非自願交易」的情況下,僅需以相對較低的20%稅率課稅。

(1)個人減稅條件

- 因遭調職或非自願離職,需出售房地。

- 遭他人越界建屋,導致須處分房地。

- 因無力清償債務(包含欠稅),遭強制執行。

- 因罹病或遭遇意外,需出售房地以負擔醫藥費。

- 為躲避家暴對象而出售自住房地。

- 與他人共有房屋或土地,遭其他共有人未經同意而出售。

- 繼承房地,因無力負擔未清償債務而出售。

(2)法人減稅條件

- 遭他人越界建屋,導致須處分房地。

- 因無力清償債務(包含欠稅),遭強制執行。

- 營利事業與他人共有房屋或土地,遭其他共有人未經同意而出售。

- 金融機構因行使抵押權而取得之房地,或因行使質權而取得之股份,依《銀行法》第76條或相關法律規定,須在取得日起四年內處分者。

四、房地合一稅申報教學

本段將分步驟為你講解房地合一稅的申報流程;在此提醒你,只要有交易房地的事實,不論是否有賺錢,都要在所有權移轉登記日起30日內,完成房地合一稅申報,才能避免受罰。

1.申報應備文件

申報房地合一稅時,需要備妥的文件包括:

- 個人房屋土地交易所得稅申報書。

- 買賣契約書影本。

- 成本及必要費用相關證明文件。

- 其他有關文件(如:持有時長證明)。

2.人工申報流程

人工申報房地合一稅,大致會經過以下4步驟:

- 填寫申報書並備妥上述文件。

- 郵寄或親至戶籍所在地稅務機關辦理。

- 等待申報資料審核與建檔。

- 收到核定通知書或被告知需退稅、補稅。

3.線上申報流程

欲線上進行房地合一稅申報,則須依序完成以下步驟:

第1步

前往財政部電子申報繳稅服務網>點選「個人」>點選「房地合一」

第2步

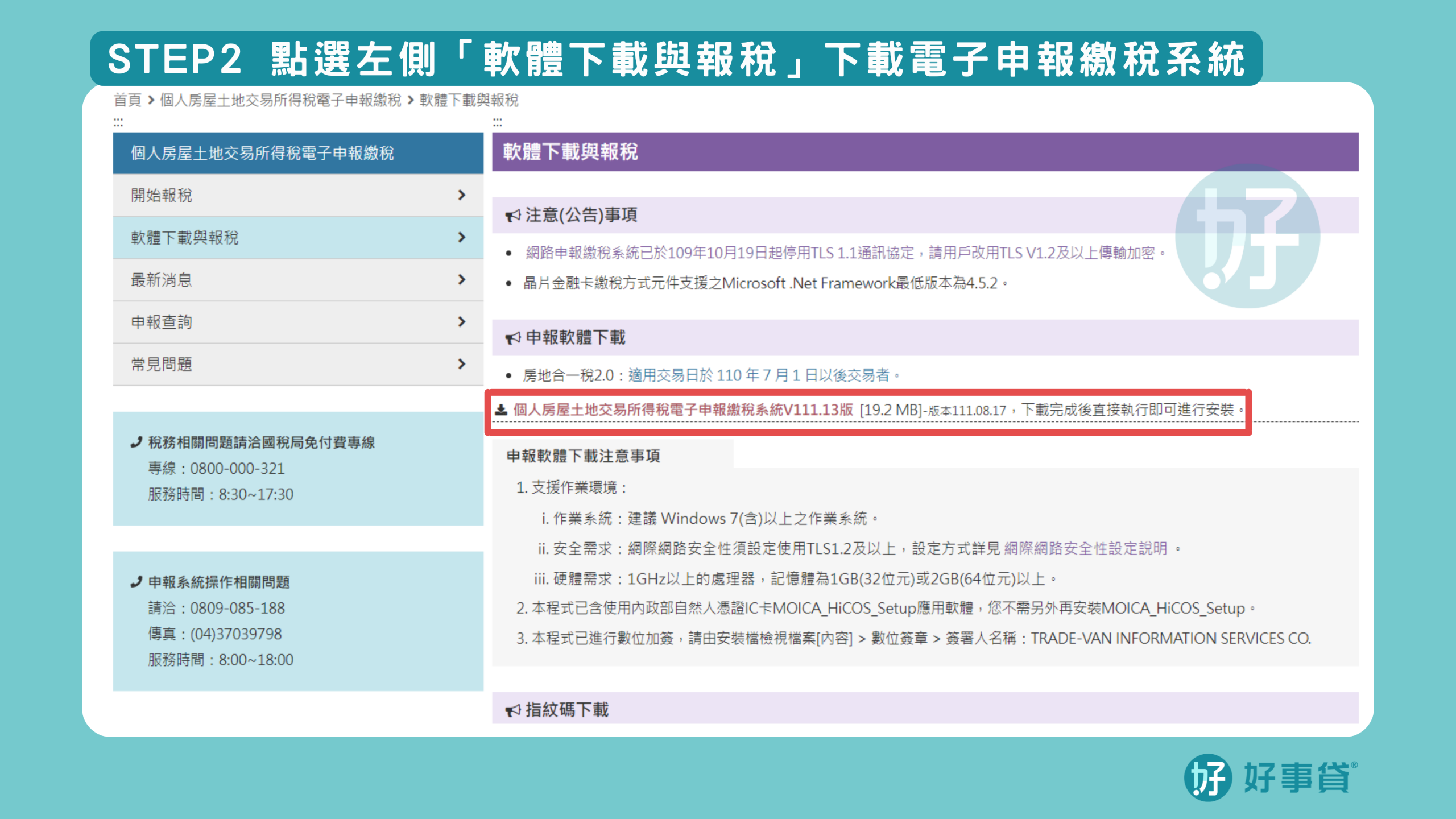

點選左側「軟體下載與報稅」下載電子申報繳稅系統

第3步

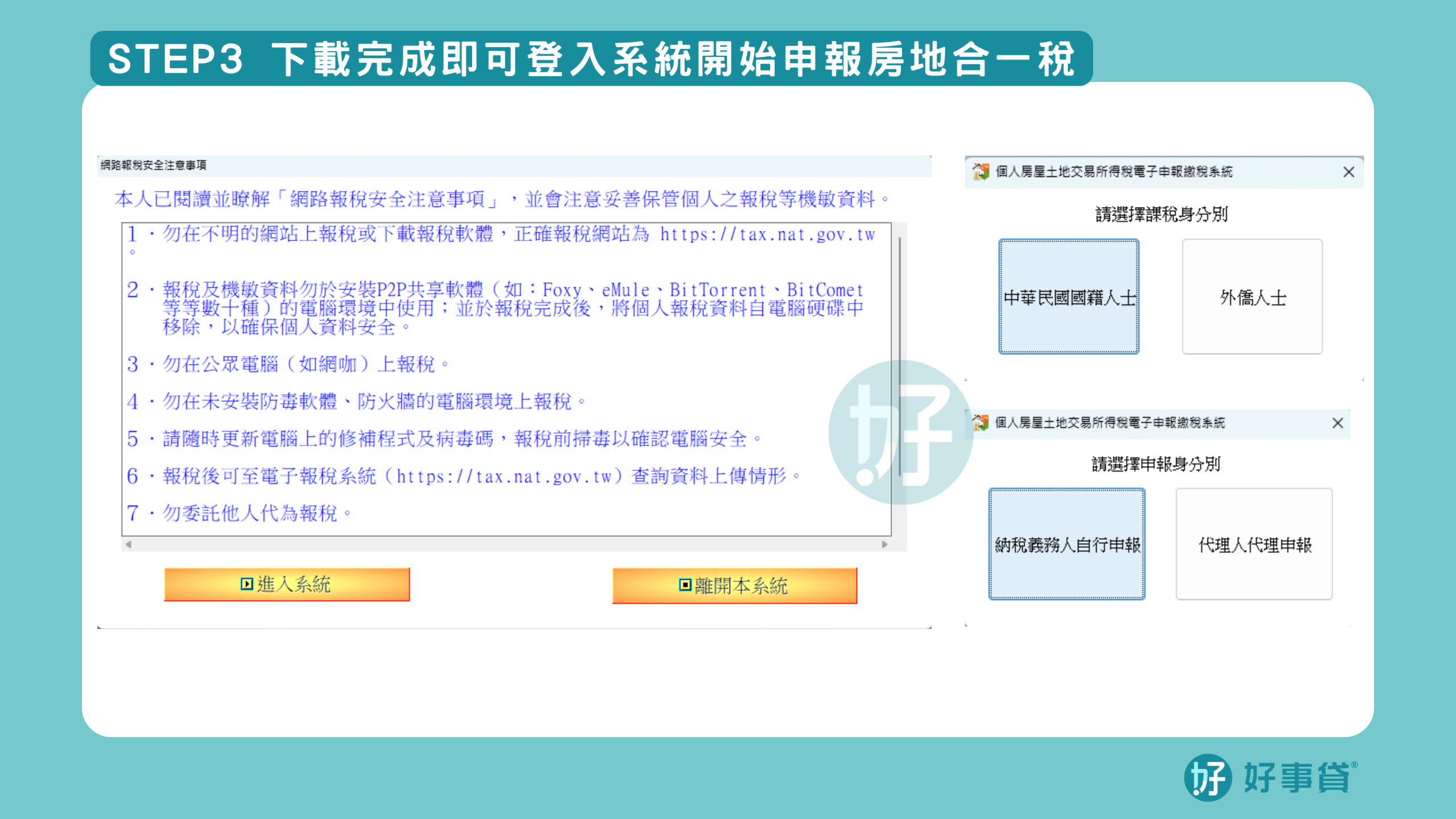

點選下載檔案打開系統>點選「進入系統」>選擇課稅與申報身分別

第4步

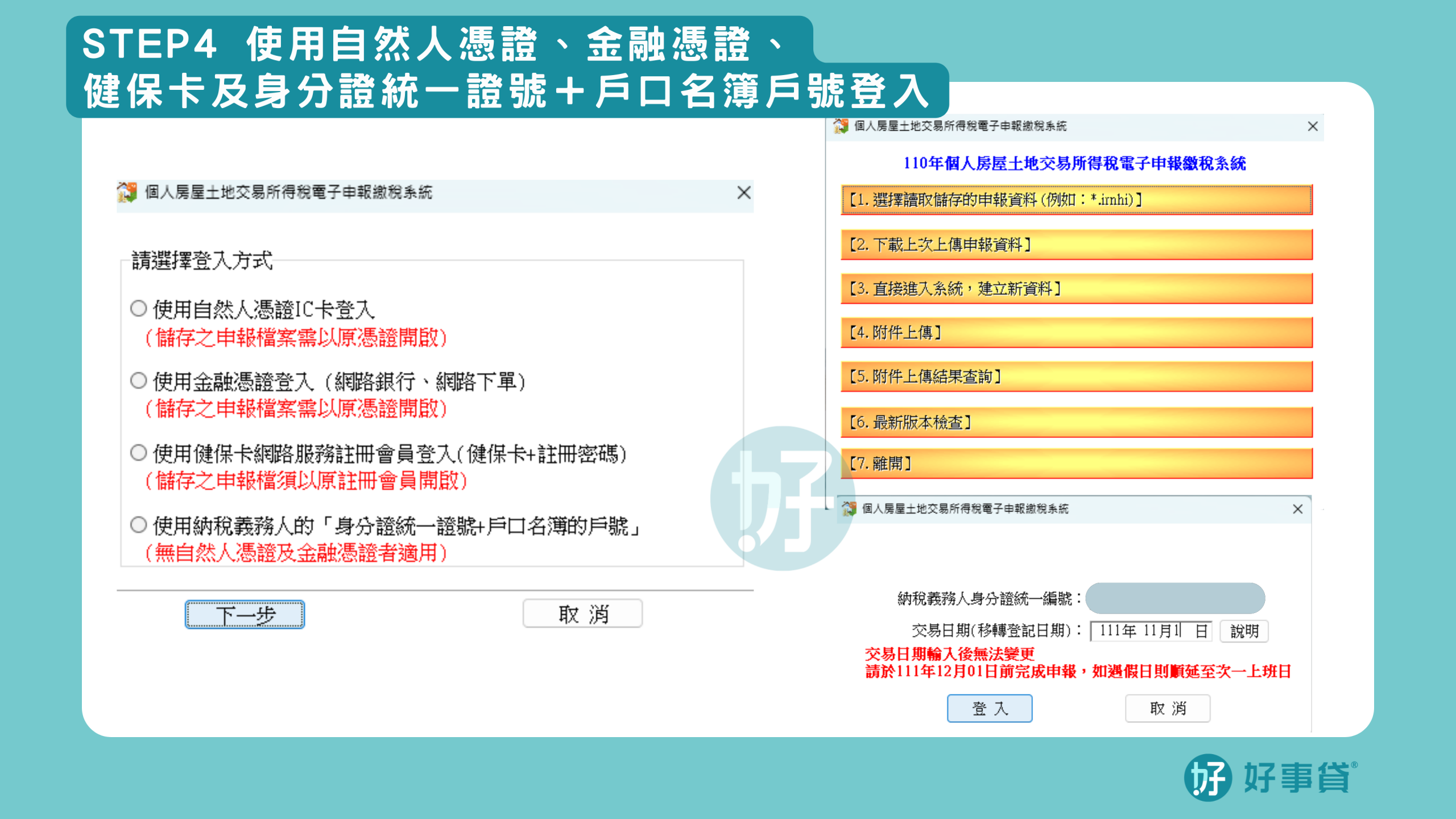

選擇登入方式(可使用自然人憑證、金融憑證、健保卡或身分證統一證號+戶口名簿戶號登入)>點選「下一步」並輸入對應資料登入系統

第5步

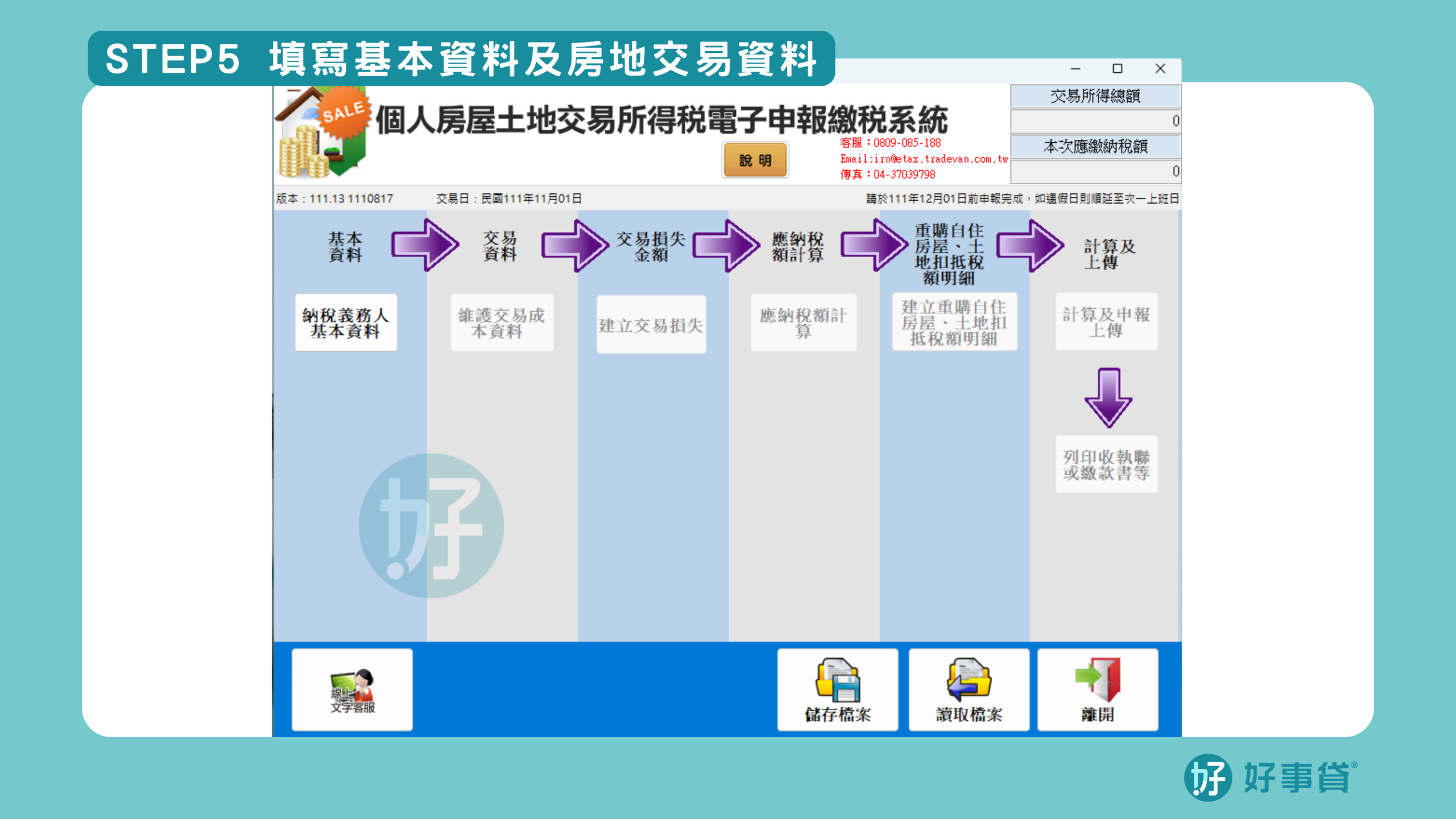

點選「納稅義務人基本資料」>依序輸入「姓名、居住方式、電話、國籍、地址」>點選「儲存」>點選「維護交易成本資料」>填寫完成後點選「回主頁」

第6步

點選「應納稅額計算」>即可得知房地合一稅額試算結果

第7步

如有符合重購退稅條件,可點選「重購自住房屋、土地扣抵稅額明細」填寫退稅資料;若無則可在確認金額無誤後,選擇繳稅方式(現金、支票、金融卡、活期儲蓄帳戶、信用卡)完成繳稅。

五、其他關於房地合一稅的常見Q&A

依所得稅法第108條之2規定,未在所有權移轉登記日起30日的期限內申報房地合一稅,會被處以3,000元以上30,000元以下罰鍰;依法申報但有漏報或短報,會被處以漏繳稅額2倍以下罰鍰。

要,預售屋及其坐落基地自2021年7月起,已被納入房地合一稅2.0的適用範圍;故只要交易2016年1月1日後取得的預售屋,皆須申報房地合一稅。不過須注意,預售屋的持有期間是以「一手屋主與二手屋主的簽約交易日」為起算日,而非從「跟建商的換約日」起算。

若沒有成本證明,政府會優先查找是否有相關資料能作為參照,查無資料則會根據當初取得的房屋評定現值、公告土地現值,搭配消費者物價指數評估取得成本。

若無法提供相關費用證明,政府會直接採用成交價格的3%作為相關費用,但有30萬元的上限。

房地合一稅相關概念看似複雜,實則不然,只要掌握好賣房淨獲利金額,與房屋持有時長,想試算出房地合一稅金並不困難;文末也再次提醒,因售屋賺錢,繳納房地合一稅是義務;想避免受罰,務必注意申報期限,確實納稅!