房子已經申請二胎房貸,但是仍有資金週轉的需求該怎麼辦?這時候你可以利用二胎增貸、轉貸的方式,取得一筆週轉資金,而且運用得當的話,還有可能降低月付金喔。至於應該怎麼做?就跟著本文的說明一起來瞭解吧。

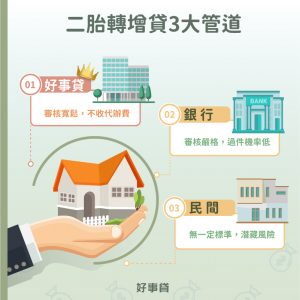

一、二胎房貸增貸、轉貸3種管道

二胎轉貸增貸的申辦管道,有銀行、好事貸與民間貸款3種。但是這些管道卻有著極大的差異,詳細說明如以下所列:

1.銀行二胎轉增貸

銀行貸款以審核嚴格聞名,因此房屋在二胎貸款的情形下,想要再申請銀行的二胎房貸增貸,實際上過件的機率並不高;另外,因為銀行的作風保守,願意承接其他家銀行的二胎房貸轉貸,可以申請成功的例子更是少見。

2.好事貸二胎轉增貸

好事貸二胎房貸審核寬鬆,只要正常繳款滿12期的老客戶,就能申請好事貸二胎增貸(回娘家專案),輕鬆取得週轉的資金;假如你申請銀行二胎轉貸增貸被婉拒,可以向好事貸提出二胎轉貸的申請,只要房屋還有貸款空間,就有一定核貸過件的機會。

3.民間二胎轉增貸

提醒你,民間二胎轉貸增貸沒有一定的標準!像是申請審核、利率與額度等,大多是由業者說了算。因此申請之後,可能會有轉貸容易,還款困難的情形發生。綜合以上來看,並不建議你將民間貸款,列為二胎轉貸增貸的申請管道。

二、二胎房貸增貸、轉貸推薦管道

看完以上的管道說明後,不難發現銀行轉貸增貸的審核嚴格,導致過件機率較低,就算成功申請銀行的二胎轉貸增貸方案,核貸額度也不會太高;民間貸款則是因為審核無一定標準,幾乎只要提出二胎房貸轉貸的申請,大多能輕鬆過件,不過卻也高度潛藏著未知的風險。

那麼有推薦的二胎轉貸增貸管道嗎?當然有!建議可以向好事貸提出申請。因為好事貸不是代辦業者,而是股票上市融資公司的簽約經銷商,所以轉貸房屋二胎安全有保障;而且好事貸不收代辦費,可以大幅減輕你在申辦時的負擔;另外在撥款時,可以幫你清償前筆的貸款後,再將剩餘資金轉帳到你的銀行帳戶,大幅縮短取得資金的時間。

三、好事貸二胎增貸、轉貸方案介紹

好事貸二胎增貸,其實就是回娘家專案。主要提供給已經申辦過好事貸二胎房貸的客戶,在有週轉的需求時,可以額外取得資金的一種方案。詳細的方案介紹,如以下列:

| 方案條件 | 方案內容 |

|---|---|

| 貸款額度 | 原合約本金x1.2倍+50萬 |

| 貸款利率 | 8~16% |

| 貸款年限 | 最長10年 |

| 撥款方式 | 結清原合約貸款餘額後再撥款 |

| 房屋設定 | 沿用原合約抵押權,不需重新設定 |

| 申請限制 | 針對新鑫舊客戶;須繳款滿12期;6個月內無退件紀錄 |

四、好事貸二胎房貸增貸、轉貸怎麼申請?

好事貸二胎轉貸增貸的申請流程簡便,只需備妥下列資料後,就可以按照以下的流程進行申請。

1.準備資料

- 雙證件影本(身分證+駕照或健保卡)

- 收入證明(如薪轉存摺影本、扣繳憑單、勞保明細或其他財力證明)

- 房屋所有權狀影本

- 原二胎房貸繳息證明

2.申請流程

- Step1:備妥上述資料,向好事貸提出申請

- Step2:進行房屋鑑價

- Step3:審核照會

- Step4:對保簽約

- Step5:房屋抵押權設定(若是申請二胎房貸轉貸,則須重新設定)

- Step6:房屋設定完成後,撥款至指定銀行帳戶

五、二胎房貸增貸轉貸QA

如果需要一筆資金週轉,可以直接向原本的貸款機構,申請二胎房貸增貸,將可免去重新跑申辦流程的麻煩;若是想降低二胎利率,則可以向其他家銀行或好事貸進行諮詢與申請,將有機會減少每期的月付金,並取得一筆額外的資金。

如果無法從銀行取得需要的額度,建議可以向好事貸申請二胎房貸轉貸。因為好事貸審核寬鬆,不僅有相當高的過件機率,而且可貸額度會比銀行來得更有彈性;加上受到法律的規範,也比民間貸款來說會更有保障。

二胎轉貸增貸,都是在有資金需求時,可以考慮的週轉模式。但不管哪一種貸款的方式,申請前都要謹慎評估自己的條件與還款能力,並且慎選適合的申辦管道以及按時還款,才能在安全無虞的情況下,順利地解決資金週轉的問題。