房屋稅什麼時候要繳?怎麼計算才正確?使用哪一張信用卡繳房屋稅最優惠?以上這些問題,本文將為你一次解答。除了詳細說明房屋稅繳納時間與方式外,也會手把手帶你進行房屋稅試算,讓你清楚掌握自家房屋的應繳稅額,並且同時整理多家銀行信用卡繳稅優惠,以及告訴你查詢繳稅是否成功的方法。只要看完這篇,保證讓你輕鬆搞定房屋稅,而且聰明繳稅不吃虧!

一、房屋稅繳納時間、方式與逾期罰則

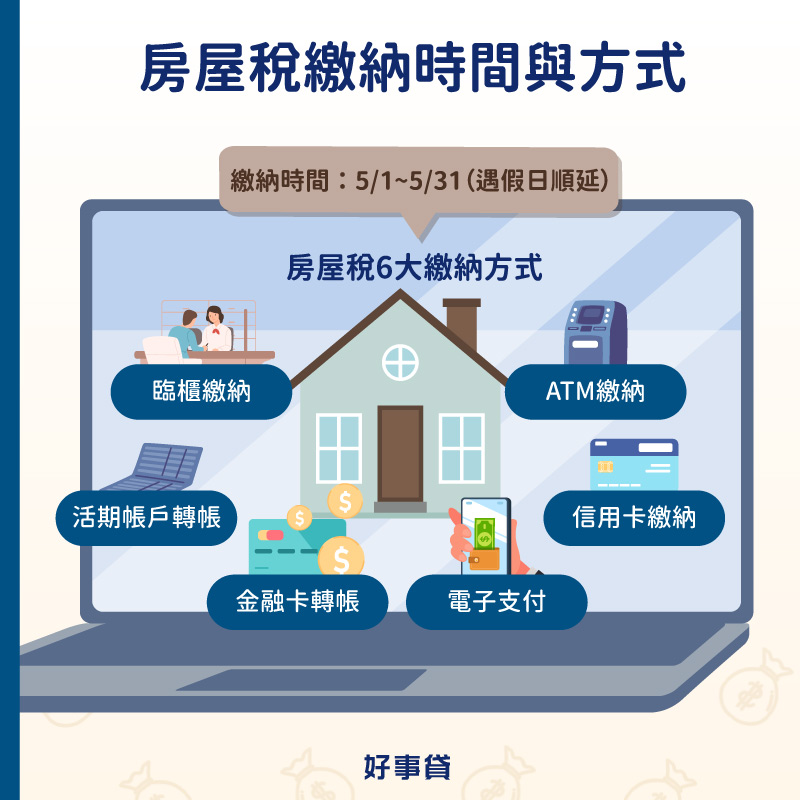

房屋稅繳納時間與方式,分別如以下所說明:

1.房屋稅繳納時間

每年5月1日開徵,繳納期限到5月31日止。若是遇到假日則順延,例如2025年5月31日為假日,順延至6月2日為最後截止日。

2.房屋稅繳納方式

政府提供多種房屋稅繳納管道,方便民眾依自身習慣選擇,繳納管道如下所列:

- 臨櫃繳納:持房屋稅繳費通知單,至各大金融機構繳納(郵局不代收);或是稅額3萬以下,可至四大超商繳納。

- ATM自動櫃員機繳納:到有「跨行:提款+轉帳+繳稅」功能的自動櫃員機繳納(金額不受3萬元之限制)。

- 晶片金融卡網路轉帳繳納:備妥讀卡機與晶片金融卡,連線到網路繳稅服務網站進行繳納。

- 活期存款帳戶轉帳繳納:使用本人活期存款帳戶,透過電話語音(412-1366電話五碼,地區及國內行動電話需加02或04;國外地區需加國碼886-2或4,以上電話服務代碼為166#);或是到網路繳稅服務網站,進行轉帳繳納。

- 信用卡繳納:可透過語音(電話號碼同上),或是到網路繳稅服務網站,按照指示進行繳納。

- 電子支付帳戶繳納:使用已在電子支付機構註冊開立的支付帳戶,透過行動裝置APP掃描繳款書上QR-Code,即可繳納房屋稅。

房屋稅若是逾期繳納,可能會有以下2種後果:

- 滯納金:每超過3日按應納稅額加徵1%的滯納金,最高可加徵到10%。

- 強制執行:超過30日未繳,將移送法務部行政執行署強制執行,可能會從你的薪資或是銀行帳戶中扣款。

二、房屋稅試算:你家的房子要繳多少稅?

房屋稅計算基礎,是由房屋課稅現值與適用稅率二部份所組成,而非市場交易價格。以下舉例進行房屋稅試算,讓你也能計算出自己的房子要繳多少稅。

房屋稅計算公式:應繳房屋稅額 = 房屋課稅現值(可參考房屋稅單)x適用稅率

1.房屋課稅現值

房屋課稅現值由地方政府的不動產評價委員會每3年評定一次,並非取自於房屋的市價或造價。查詢方式除了可由每年的房屋稅單得知外,也可以向房屋所在地的稅務機關臨櫃查詢,或是利用財政部稅務入口網進行線上查詢。

2.自用住宅與非自用住宅稅率比較

房屋是否為自用住宅,將會影響房屋稅要繳多少的重要關鍵。自用與非自用二者之間的差異如下表所示:

| 比較項目 | 自用住宅 | 非自用住宅 |

|---|---|---|

| 房屋稅率 | 1.2% | 1.5%~3.6%(依各縣市規定) |

| 用途限制 | 房屋須供本人、配偶或直系親屬居住使用,且無出租、營業等情形。 | 房屋符合出租、閒置,或供非直系親屬居住使用。 |

| 戶數限制 | 本人、配偶及未成年子女,全國合計3戶為限。 | 無限制 |

| 設籍條件 | 需辦理戶籍登記 | 不需設籍 |

3.房屋稅試算舉例

接著我們以一間位於台北市,房屋課稅現值1,000萬的房子為例,說明在不同稅率下,應該繳納的房屋稅各是多少。

| 房屋持有情形 | 適用稅率 | 計算方式 | 應繳稅額 |

|---|---|---|---|

| 全國1戶且自住 | 1% | 1,000萬X 1% | 10萬 |

| 全國3戶以下且自住 | 1.2% | 1,000萬X 1.2% | 12萬 |

| 非自住出租(申報達標) | 1.5%~2.4% | 1,000萬X(1.5%~2.4%) | 15萬~24萬 |

| 非自住住家用屋(如空屋) | 2%~4.8% | 1,000萬X(2%~4.8%) | 20萬~48萬 |

由上表可知,同樣一間房屋只要符合自用住宅條件(1.2%稅率),與非自用住家用屋相比,每年房屋稅可能價差高達36萬,因此務必記得申報自用住宅。

三、房屋稅信用卡繳稅優惠

現在信用卡繳房屋稅很方便也有很多優惠,以下為大家整理多家銀行信用卡最新的繳稅優惠。

| 銀行名稱 | 繳稅優惠 | 繳稅分期優惠 |

|---|---|---|

| 國泰世華 | 一次付清免手續費。 | 每期0.5%優惠利率。 |

| 中國信託 | 免手續費。 | 繳稅滿10,000元,可享3期分期0利率。 |

| 玉山銀行 | 免手續費;登錄Wallet或悠遊付享0.2%現金回饋;繳稅滿額並完成3筆指定交易,贈現金回饋券。 | 繳稅滿10,000元,登錄享3期分期0利率。 |

| 台新銀行 | 免手續費;街口聯名卡回饋最高1%街口幣;悠遊付繳稅滿額送回饋券;GoGo卡超商繳稅6%回饋。 | 登錄不限金額3、6期0利率;12、18期利率3.88%。 |

| 台北富邦 | 免手續費 | 分期3、6、12期利率4.88%。 |

| 兆豐銀行 | 免手續費;每筆回饋50元刷卡金。 | 登錄不限金額3期0利率;6期利率0.88%;12期利率1.88%。 |

| 永豐銀行 | 免手續費;單月繳滿3筆且登錄後享100刷卡金。 | 繳稅滿3,000元登錄後享3、6期0利率。 |

| 新光銀行 | 免手續費 | 分期3、6期0利率。 |

| 遠東銀行 | 免手續費 | 滿額3,000元,可申請3期0利率。 |

| 星展銀行 | 免手續費 | 無 |

| 陽信銀行 | 免手續費 | 滿額3,000元以上,3、6期0利率。 |

| 彰化銀行 | 免手續費;限量50元刷卡金。 | 無 |

| 土地銀行 | 免手續費;回饋50元刷卡金。 | 分期3、6期0利率;12期利率5%。 |

| 合作金庫 | 免手續費;指定卡種繳稅,可獲每筆50元超商現金抵用券。 | 無 |

| 華南銀行 | 免手續費 | 登錄後繳稅,單筆滿額5,000元以上享3期分期0利率。 |

| 彰化銀行 | 免手續費;回饋50元刷卡金。 | 無 |

| 台灣企銀 | 免手續費 | 滿額3,000元以上,3期0利率。 |

| 第一銀行 | 免手續費 | 最高3、6期0利率;12期利率1.88%。 |

| 上海銀行 | 免手續費;同時刷卡繳納房屋、綜所二項稅款,同享稅款0.5%回饋。 | 無 |

(表格內容僅供參考,最新信用卡報稅優惠請依各銀行官網公告為主)

四、房屋稅查詢與證明取得

該如何查詢房屋稅是否繳納成功?以及怎麼取得報稅證明?只要透過以下三種方式就可以順利查詢與取得:

1.臨櫃親自查詢

攜帶身分證明文件,親自到房屋所在地的稅捐稽徵處,向服務櫃台辦理查詢。

2.各縣市稅捐稽徵處網站

部份縣市(如台北市、新北市、桃園市、台中市、高雄市)提供線上查詢服務,只要填入門牌地址等資訊,就可以查詢房屋稅的繳稅資料。

3.地方稅網路申報作業網站

使用自然人/工商/金融憑證/已註冊健保卡/行動自然人憑證,登入地方稅網路申報作業網站,即可查詢名下房屋的稅籍資料、課稅明細與繳納狀況。

五、房屋稅常見QA

需要。根據規定,房屋稅課徵對象為「以附著於土地的各種房屋,以及有關增加該房屋使用價值的建築物」因此違章建築物也不能例外。

一定要設戶籍。想要取得自用房屋優惠稅率,就必須滿足「本人、配偶或直系親屬,必須實際居住在該房屋,並辦竣戶籍登記」的條件。

以節稅為目的,建議應優先選擇房屋課稅現值最高的三間房屋來申請自住。因為房屋稅是以「課稅現值」乘以「適用稅率」,將較低的自住稅率1.2%,用於較高課稅現值的房屋上,就可以省下最多的房屋稅額。

房屋稅的多寡,將取決於房屋用途與是否設籍。只要記得在法定時間內完成繳稅,並且將房屋申請為自用住宅,就能合法節省一筆可觀的房屋稅。希望在讀完本文內容後,可以幫助你從容應對房屋稅的大小事,並且成為一位聰明的納稅人。